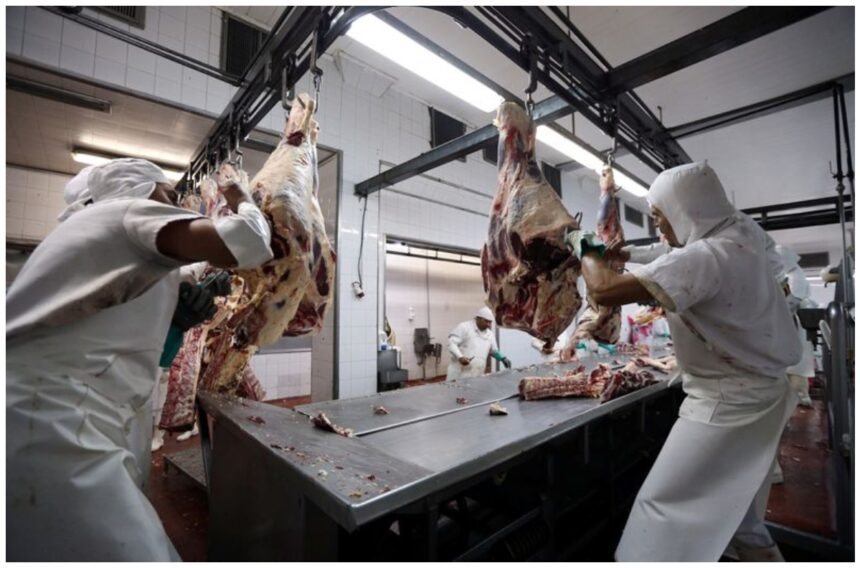

Uma nova transação no cenário empresarial chama a atenção: a Marfrig (MRFG3) anunciou que chegou a um acordo para vender determinadas unidades de abate de bovinos e ovinos para a Minerva (BEEF3) e sua subsidiária Athn Foods Holdings. O valor envolvido na negociação? Nada menos que R$ 7,5 bilhões.

Detalhes do Acordo e Pagamentos

Os detalhes do acordo são revelados pela Marfrig: um sinal de R$ 1,5 bilhão já foi recebido, enquanto o restante, ou seja, R$ 6 bilhões, será liquidado no momento do fechamento da transação.

Um aspecto notável é que a Minerva apresentou um “compromisso firme de financiamento de instituição bancária”.

Estratégia e Impacto no Mercado

Esta ação alinha-se com a estratégia da Marfrig de focar em produtos de “alto valor agregado”. Entretanto, analistas questionam se essas mudanças proporcionarão um impacto sustentável.

Essa venda, embora substancial, não necessariamente reforça a confiança na economia a longo prazo.

O Futuro da Marfrig e as Implicações

Com essa negociação, a Marfrig continua a manter 60% das receitas da Operação América do Sul do ano passado, com margens significativas.

A empresa mantém seus complexos industriais em diferentes localidades, destacando-se unidades no Brasil, Argentina, Uruguai e Chile.

No entanto, a venda está sujeita a aprovações regulatórias e concorrenciais, o que pode adicionar um elemento de incerteza ao processo.